中国经济走出困局了吗?

中国劳工论坛

中国经济已经转危为安了吗?总理李克强和中国政府当然希望我们这么想。但事实是,尽管北京当局在2008年全球经济危机后实施了一系列大规模刺激方案,经济增长依然疲软。此种政策不可避免造成债务膨胀,增加金融崩溃的危险。即使不会全面崩溃,最好的结果也不过是像日本那样的经济停滞。对此连中国的高官也做出了公开警告。

《人民日报》发表的一篇头版社论(2016年5月9日),显示出前所未有的高层分裂迹象。在这篇社论中,一名匿名“权威人士”猛烈抨击了政府的政策。他说经济并没有复苏,而是沿着L型轨迹运行。

他警告说:“我要强调的是,这个L型是一个阶段,不是一两年能过去的。”

这位神秘人士明显是政府要员,否则中共党报不会如此突出的报道。人们普遍认为这个人是习近平的首席经济顾问、中央财经领导小组办公室主任刘鹤。他说“树不能长到天上”,通过增加债务来刺激经济可能会“引发系统性金融危机”。

政府试图打消人们对危机的预期,但《人民日报》社论却揭穿了它所营造的经济增长的假象。

驻北京经济学家杨思安认为中国经济只是“回光返照”,而非真正恢复。她评论道:“在看似复苏的中国经济背后,是新注入的巨额流动性,以及高层对经济态势的卖力宣传。”

美联储大转向

今年年初,中国股市和人民币汇率双双跳水,造成继去年夏天股市大崩盘之后的第二场金融震荡。但是到了二月底,中国和全球市场又趋于平稳。这主要是因为美国联邦储备银行的政策变化;在去年十二月,提高基准贷款利率被证明不合时宜之后,美联储搁置了再次加息的计划。

美国九年来首次加息,表现出美联储结束了量化宽松政策,结果随着美元对其他货币升值,大量投机资本撤离以中国为首的所谓新兴市场,导致房地产、股票和其他金融资产的泡沫破裂。“新兴市场危机”的爆发可能会扼杀了全球经济仅余的疲软复苏。

通过推迟加息,美联储暂时稳定了局势,并给四面楚歌的中国金融主管部门以喘息之机。美元对其他货币展现弱势,缓解了中国央行的压力。央行此前花费大笔资金支撑人民币汇率,以遏制大规模资本外逃。据《彭博社》估计,中国去年净流出资金多达1万亿美元,几乎是GDP的10%。这意味着多年来资本净输入的时代历史性地逆转。不过,英国退欧之后,美元又骤然升值,再一次向中国央行施加压力。

中国政府为此付出了巨大代价。其外汇储备从两年前的4万亿美元减少到今年五月的3.19万亿美元。为了遏制“资金外流”,北京当局开始收紧漏洞百出的资本管制。但这只是权宜之计,因为严格的资本管制不利于中国大公司在全球的狂热扩张。

走向债务危机

资本外逃可能会引爆银行业危机或者——更即时的是——迫使人民币大幅贬值。这几乎一定会导致竞争性贬值(所谓的“货币战争”),特别是在亚洲和其他新兴市场国家。许多评论人士将之比作1997年亚洲危机,因为后者的起因同样是大规模资本外逃击垮该地区货币,并造成从首尔到雅加达的经济严重衰退。

国有银行体系确实赋予中国更强大的防御能力,但是这种作用是有限的。中国国有部门实际上是一群在相互竞争、盘踞一方的经济山头,各自会向不同方向走。目前中国当局的危机应对方案的最大问题在于它一味增加债务,妄图借此蒙混过关。这种政策一方面逐渐失去效力(新增债务越来越多,但是对经济的刺激作用越来越小),另一方面为未来积累起更大的麻烦。`

北京当局在三月份的全国人民代表大会上重申了官方目标:从今年到2021年,平均每年增长6.5%。“这可能要求到2021年时总债务增加到GDP的360%-540%,”驻北京经济学家迈克尔·佩蒂斯(Michael Pettis)说道:“委婉地说,这是难以置信的。”[《金融时报》阿尔法城专栏,2016年6月2日]

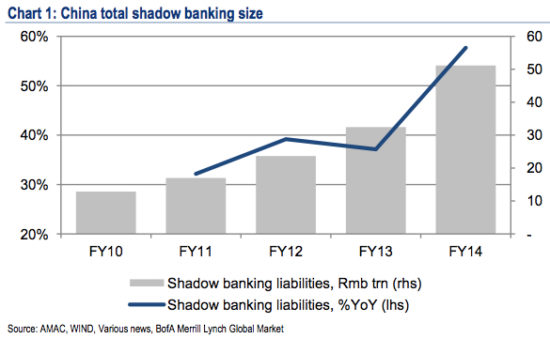

金融大鳄乔治.索罗斯(George Soros)最近警告说,中国对债务的依赖与2008年金融危机的肇因有着“惊人的相似性”。特别是影子银行的爆炸性增长与当时的美国有许多相似之处。按照定义,这一经济领域根本不存在国家管控。

相关专家朱夏莲(Charlene Chu)认为,中国银行业很快就会需要“积极救助”。她估计,不良贷款实际约为银行总资产的22%,远高于官方估计的1.75%。这与香港经纪公司里昂证券(CLSA)在五月的一份报告中所做的推测相差不远。该报告认为中国不良贷款处于19%的“危机水平”。中国银行业总资产(亦即贷款)为28万亿美元,意味着不良贷款多达5-6万亿美元。这是一个惊人的数字。

随着中国经济增速滑落到25年来的最低点,可能远低于北京当局去年宣布的6.9%,债务大山也在继续增长。高盛公司的一份报告(2016年7月2日)指出,中国的债务与GDP之比从2008年的154%上升到2015年的249%——令中国债务水平“挤身为世界现代史上最高的2%”。根据这份报告,只有处于战争状态的国家经历过类似的情况。

佩蒂斯说:“我个人认为,在两到三年之后——最多四年,如果国际形势十分有利的话——中国债务就会升高到足以使经济停止增长的水平。”

影子银行:价值8万亿美元的产业

糟糕的数字不止于此。在担任总理的第一年里,李克强的政策似乎确实在一定程度上减缓了影子银行的增长。影子银行涉及更加严重的金融风险,因为它不受政府监管,而且以连业内人士也不理解的方式向外伸展它的金融触手。

但是,影子银行又再恢复了爆炸性的扩张。这在一定程度上是下调利率的结果,也因为资金从不景气的股市流走了影子银行业。影子金融特别受到地方政府的欢迎。事实上,正是在国有银行支配着影子银行的增长。按朱夏莲的话说,国有银行把影子银行当作“隐藏的第二张资产负债表”,隐瞒真实的资产和负债状况。如果把中国现在不可持续的信贷增长比喻为一种金融“兴奋剂”,那么影子银行和它们如庞式骗局一般的“投资产品”,就是能够致死的危险“兴奋剂”。除此之外,中国还面临另一个危险,那就是在将来的危机中,影子银行可能会成为资本外逃的通道。

据穆迪公司披露,2015年中国影子银行规模增加了30%,达到8万亿美元(约为GDP的80%)。其中增长最快的部分是理财产品。被作为“投资品”出售的理财产品,通常只是被打包出售的“垃圾债”,并许以高于平均水平的红利。不可思议的是,汇丰银行(2016年6月30日)报告称,中国理财产品市场规模现在比全球第二大的中国股票市场还要大24%。从根本上说,中国的理财产品与2008年美国金融崩溃前泛滥的担保债务凭证(CDOs)没什么区别。

中国版“担保债务凭证”

为了追求更高的利润,银行愈来愈是理财产品大买家,去年由银行购买的理财产品占了三分之一。而且越来越多的理财产品被其他理财产品收购,意味着同一标的“资产”被多次打包出售,与摧毁美国银行业的做法如出一辙。用电影《大空头》(The Big Short)中一名银行家的话说,这不过是“包在猫屎里的狗屎”。

朱夏莲把理财产品叫做“滴答作响的定时炸弹”。她指出,即便今年理财产品规模只增加25-30%(去年增加了57%),“它也会达到在全球金融危机期间摧毁西方银行业的结构性投资工具(渠道)的两倍规模。”[《巴伦周刊》,2016年4月15日]

与此同时,许多因2008年大规模经济刺激而积累起来的公司债务正在变成坏账。我们已经看到,很少有经济学家相信关于不良贷款(亦即违约或近于违约的贷款)的官方数据。目前官方称不良贷款仅占总贷款的1.75%,但最近的几份报告认为实际水平比这高出10到20倍。

在习近平的老巢浙江省,不良贷款率的官方数字是2.39%,但《金融时报》(2016年5月30日)发现:“据当地银行业人士估计,浙江省真实的不良贷款率很可能在20%到30%之间。”

第一季度的信贷膨胀

北京当局试图去杠杆(降低债务水平),但是失败了,或者说被银行和地方政府的相反政策和规避措施抵消了。这主要是因为它们担心经济增速大幅下跌的话,可能在金融和政治方面引发失控的连锁反应,分别是银行危机和群众骚乱。

这解释了为什么今年第一季度新增贷款暴涨并刷新历史记录。社会融资总额(TSF)——广义新增信贷——比去年同期增长41%,达到6.59万亿元人民币(1万亿美元)。

今年第一季度的信贷扩张规模甚至超过了2009年同期,当时中国开始实施大规模刺激方案。这似乎是政府因年初经济急剧恶化而做出的恐慌反应。这也解释了中共高层为什么在经济政策上出现尖锐且反常的公开分裂。

最近这场放贷热潮吹胀了新的泡沫——特别是在房地产市场(但局限于第一、二线城市)——以及商品市场虚幻的繁荣。这些泡沫不可避免地会像去年股市一样破裂。

这些情况告诉我们一个事实:中央政府及其金融机构无法完全掌控经济政策。事实上,中国的经济权力极其分散。地方政府及其所控制的公司和银行一味追求自身利益,而无视北京当局的意愿。这是债务膨胀、以及政府没能有效去杠杆的重要原因。

银行业的做法:展期和掩饰

国有银行采取“展期和掩饰”的政策──一面掩盖堆积如山的坏账,另一面向大客户和有地方政府背景的公司提供新贷款,从而保证它们照常运转。同时经济增速仍在放缓。最新数据表明制造业仍在萎缩,其就业人数在过去两年中逐月下降。今年前五个月,作为对经济增长贡献率达65%的私有部门,投资增速锐减至3.9%,远低于去年的10%。

“中国不可能已经见底。应该从中国的词典里删掉见底这个词,因为中国经济正处于长期放缓的过程。现在的问题在于他们是能够掌控这一过程,还是只能被迫接受。”致力于调查中国私有企业状况的中国褐皮书国际(CBB international)总裁利兰.米勒(Leland Miller)做出如此评论。

大多数国际银行都下调今年中国GDP的增长预期至6.2%到6.6%之间。不管第二季度官方GDP数据如何,尽管政府在年初实施了史无前例的信贷扩张,下行压力明显仍然存在。当然,当局可以编造任何他们想要的数据,而且作为一个令人畏惧的独裁政权,没人敢于公开指责它造假。

畅销书《红色资本主义》的作者之一弗雷泽·豪伊(Fraser Howie),转述了一位欧洲大型保险公司老板的见闻。这位老板说,中国人民银行官员在今年早些时候同他会谈时,嘲笑了官方所报道的6%增长率。

这对中国工人阶级来说是不幸的。他们不得不面临大规模裁员、减薪和经济不稳定。这可不是什么好笑的事。