中國經濟走出困局了嗎?

中國勞工論壇

中國經濟已經轉危為安了嗎?總理李克強和中國政府當然希望我們這麼想。但事實是,儘管北京當局在2008年全球經濟危機後實施了一系列大規模刺激方案,經濟增長依然疲軟。此種政策不可避免造成債務膨脹,增加金融崩潰的危險。即使不會全面崩潰,最好的結果也不過是像日本那樣的經濟停滯。對此連中國的高官也做出了公開警告。

《人民日報》發表的一篇頭版社論(2016年5月9日),顯示出前所未有的高層分裂跡象。在這篇社論中,一名匿名「權威人士」猛烈抨擊了政府的政策。他說經濟並沒有復甦,而是沿著L型軌跡運行。

他警告說:「我要強調的是,這個L型是一個階段,不是一兩年能過去的。」

這位神秘人士明顯是政府要員,否則中共黨報不會如此突出的報道。人們普遍認為這個人是習近平的首席經濟顧問、中央財經領導小組辦公室主任劉鶴。他說「樹不能長到天上」,通過增加債務來刺激經濟可能會「引發系統性金融危機」。

政府試圖打消人們對危機的預期,但《人民日報》社論卻揭穿了它所營造的經濟增長的假象。

駐北京經濟學家楊思安認為中國經濟只是「迴光返照」,而非真正恢復。她評論道:「在看似復甦的中國經濟背後,是新注入的巨額流動性,以及高層對經濟態勢的賣力宣傳。」

美聯儲大轉向

今年年初,中國股市和人民幣匯率雙雙跳水,造成繼去年夏天股市大崩盤之後的第二場金融震盪。但是到了二月底,中國和全球市場又趨於平穩。這主要是因為美國聯邦儲備銀行的政策變化;在去年十二月,提高基準貸款利率被證明不合時宜之後,美聯儲擱置了再次加息的計劃。

美國九年來首次加息,表現出美聯儲結束了量化寬鬆政策,結果隨著美元對其他貨幣升值,大量投機資本撤離以中國為首的所謂新興市場,導致房地產、股票和其他金融資產的泡沫破裂。「新興市場危機」的爆發可能會扼殺了全球經濟僅餘的疲軟復甦。

通過推遲加息,美聯儲暫時穩定了局勢,並給四面楚歌的中國金融主管部門以喘息之機。美元對其他貨幣展現弱勢,緩解了中國央行的壓力。央行此前花費大筆資金支撐人民幣匯率,以遏制大規模資本外逃。據《彭博社》估計,中國去年淨流出資金多達1萬億美元,幾乎是GDP的10%。這意味著多年來資本淨輸入的時代歷史性地逆轉。不過,英國退歐之後,美元又驟然升值,再一次向中國央行施加壓力。

中國政府為此付出了巨大代價。其外匯儲備從兩年前的4萬億美元減少到今年五月的3.19萬億美元。為了遏制「資金外流」,北京當局開始收緊漏洞百出的資本管制。但這只是權宜之計,因為嚴格的資本管制不利於中國大公司在全球的狂熱擴張。

走向債務危機

資本外逃可能會引爆銀行業危機或者——更即時的是——迫使人民幣大幅貶值。這幾乎一定會導致競爭性貶值(所謂的「貨幣戰爭」),特別是在亞洲和其他新興市場國家。許多評論人士將之比作1997年亞洲危機,因為後者的起因同樣是大規模資本外逃擊垮該地區貨幣,並造成從首爾到雅加達的經濟嚴重衰退。

國有銀行體系確實賦予中國更強大的防禦能力,但是這種作用是有限的。中國國有部門實際上是一群在相互競爭、盤踞一方的經濟山頭,各自會向不同方向走。目前中國當局的危機應對方案的最大問題在於它一味增加債務,妄圖借此矇混過關。這種政策一方面逐漸失去效力(新增債務越來越多,但是對經濟的刺激作用越來越小),另一方面為未來積累起更大的麻煩。`

北京當局在三月份的全國人民代表大會上重申了官方目標:從今年到2021年,平均每年增長6.5%。「這可能要求到2021年時總債務增加到GDP的360%-540%,」駐北京經濟學家邁克爾·佩蒂斯(Michael Pettis)說道:「委婉地說,這是難以置信的。」[《金融時報》阿爾法城專欄,2016年6月2日]

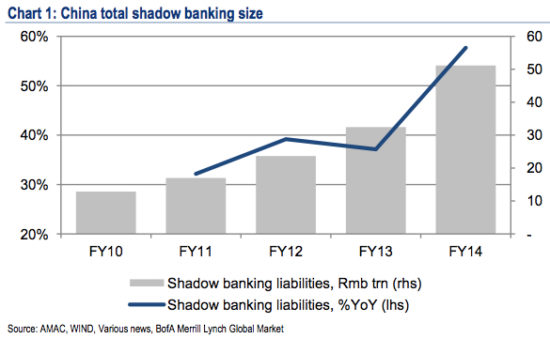

金融大鱷喬治‧索羅斯(George Soros)最近警告說,中國對債務的依賴與2008年金融危機的肇因有著「驚人的相似性」。特別是影子銀行的爆炸性增長與當時的美國有許多相似之處。按照定義﹐這一經濟領域根本不存在國家管控。

相關專家朱夏蓮(Charlene Chu)認為,中國銀行業很快就會需要「積極救助」。她估計,不良貸款實際約為銀行總資產的22%,遠高於官方估計的1.75%。這與香港經紀公司里昂證券(CLSA)在五月的一份報告中所做的推測相差不遠。該報告認為中國不良貸款處於19%的「危機水平」。中國銀行業總資產(亦即貸款)為28萬億美元,意味著不良貸款多達5-6萬億美元。這是一個驚人的數字。

隨著中國經濟增速滑落到25年來的最低點,可能遠低於北京當局去年宣佈的6.9%,債務大山也在繼續增長。高盛公司的一份報告(2016年7月2日)指出,中國的債務與GDP之比從2008年的154%上升到2015年的249%——令中國債務水平「擠身為世界現代史上最高的2%」。根據這份報告,只有處於戰爭狀態的國家經歷過類似的情況。

佩蒂斯說:「我個人認為,在兩到三年之後——最多四年,如果國際形勢十分有利的話——中國債務就會升高到足以使經濟停止增長的水平。」

影子銀行:價值8萬億美元的產業

糟糕的數字不止於此。在擔任總理的第一年裡,李克強的政策似乎確實在一定程度上減緩了影子銀行的增長。影子銀行涉及更加嚴重的金融風險,因為它不受政府監管,而且以連業內人士也不理解的方式向外伸展它的金融觸手。

但是,影子銀行又再恢復了爆炸性的擴張。這在一定程度上是下調利率的結果,也因為資金從不景氣的股市流走了影子銀行業。影子金融特別受到地方政府的歡迎。事實上,正是在國有銀行支配著影子銀行的增長。按朱夏蓮的話說,國有銀行把影子銀行當作「隱藏的第二張資產負債表」,隱瞞真實的資產和負債狀況。如果把中國現在不可持續的信貸增長比喻為一種金融「興奮劑」,那麼影子銀行和它們如龐式騙局一般的「投資產品」,就是能夠致死的危險「興奮劑」。除此之外,中國還面臨另一個危險,那就是在將來的危機中,影子銀行可能會成為資本外逃的通道。

據穆迪公司披露,2015年中國影子銀行規模增加了30%,達到8萬億美元(約為GDP的80%)。其中增長最快的部分是理財產品。被作為「投資品」出售的理財產品,通常只是被打包出售的「垃圾債」,並許以高於平均水平的紅利。不可思議的是,匯豐銀行(2016年6月30日)報告稱,中國理財產品市場規模現在比全球第二大的中國股票市場還要大24%。從根本上說,中國的理財產品與2008年美國金融崩潰前氾濫的擔保債務憑證(CDOs)沒什麼區別。

中國版「擔保債務憑證」

為了追求更高的利潤,銀行愈來愈是理財產品大買家,去年由銀行購買的理財產品佔了三分之一。而且越來越多的理財產品被其他理財產品收購,意味著同一標的「資產」被多次打包出售,與摧毀美國銀行業的做法如出一轍。用電影《沽注一擲》(The Big Short)中一名銀行家的話說,這不過是「包在貓屎裡的狗屎」。

朱夏蓮把理財產品叫做「滴答作響的定時炸彈」。她指出,即便今年理財產品規模只增加25-30%(去年增加了57%),「它也會達到在全球金融危機期間摧毀西方銀行業的結構性投資工具(渠道)的兩倍規模。」[《巴倫週刊》,2016年4月15日]

與此同時,許多因2008年大規模經濟刺激而積累起來的公司債務正在變成壞賬。我們已經看到,很少有經濟學家相信關於不良貸款(亦即違約或近於違約的貸款)的官方數據。目前官方稱不良貸款僅佔總貸款的1.75%,但最近的幾份報告認為實際水平比這高出10到20倍。

在習近平的老巢浙江省,不良貸款率的官方數字是2.39%,但《金融時報》(2016年5月30日)發現:「據當地銀行業人士估計,浙江省真實的不良貸款率很可能在20%到30%之間。」

第一季度的信貸膨脹

北京當局試圖去槓桿(降低債務水平),但是失敗了,或者說被銀行和地方政府的相反政策和規避措施抵消了。這主要是因為它們擔心經濟增速大幅下跌的話,可能在金融和政治方面引發失控的連鎖反應,分別是銀行危機和群眾騷亂。

這解釋了為什麼今年第一季度新增貸款暴漲並刷新歷史記錄。社會融資總額(TSF)——廣義新增信貸——比去年同期增長41%,達到6.59萬億元人民幣(1萬億美元)。

今年第一季度的信貸擴張規模甚至超過了2009年同期,當時中國開始實施大規模刺激方案。這似乎是政府因年初經濟急劇惡化而做出的恐慌反應。這也解釋了中共高層為什麼在經濟政策上出現尖銳且反常的公開分裂。

最近這場放貸熱潮吹脹了新的泡沫——特別是在房地產市場(但局限於第一、二線城市)——以及商品市場虛幻的繁榮。這些泡沫不可避免地會像去年股市一樣破裂。

這些情況告訴我們一個事實:中央政府及其金融機構無法完全掌控經濟政策。事實上,中國的經濟權力極其分散。地方政府及其所控制的公司和銀行一味追求自身利益,而無視北京當局的意願。這是債務膨脹、以及政府沒能有效去槓桿的重要原因。

銀行業的做法:展期和掩飾

國有銀行採取「展期和掩飾」的政策──一面掩蓋堆積如山的壞賬,另一面向大客戶和有地方政府背景的公司提供新貸款,從而保證它們照常運轉。同時經濟增速仍在放緩。最新數據表明製造業仍在萎縮,其就業人數在過去兩年中逐月下降。今年前五個月,作為對經濟增長貢獻率達65%的私有部門,投資增速銳減至3.9%,遠低於去年的10%。

「中國不可能已經見底。應該從中國的詞典裡刪掉見底這個詞,因為中國經濟正處於長期放緩的過程。現在的問題在於他們是能夠掌控這一過程,還是只能被迫接受。」致力於調查中國私有企業狀況的中國褐皮書國際(CBB international)總裁利蘭‧米勒(Leland Miller)做出如此評論。

大多數國際銀行都下調今年中國GDP的增長預期至6.2%到6.6%之間。不管第二季度官方GDP數據如何,儘管政府在年初實施了史無前例的信貸擴張,下行壓力明顯仍然存在。當然,當局可以編造任何他們想要的數據,而且作為一個令人畏懼的獨裁政權,沒人敢於公開指責它造假。

暢銷書《紅色資本主義》的作者之一弗雷澤·豪伊(Fraser Howie),轉述了一位歐洲大型保險公司老闆的見聞。這位老闆說,中國人民銀行官員在今年早些時候同他會談時,嘲笑了官方所報道的6%增長率。

這對中國工人階級來說是不幸的。他們不得不面臨大規模裁員、減薪和經濟不穩定。這可不是什麼好笑的事。